Pracownicze Plany Kapitałowe — kto jest objęty tym systemem, jak przebiegają wpłaty oraz jak wygląda zarządzanie PPK? Czy warto podjąć działania w tej kwestii? Dzisiaj przyjrzymy się bliżej

PPK i ich podstawa prawna

Pracownicze Plany Kapitałowe (PPK) to system oszczędzania na emeryturę wprowadzony w Polsce w ramach ustawy z dnia 4 października 2018 roku o pracowniczych planach kapitałowych.

Ta ustawa określa:

- zasady zbierania środków w Pracowniczych Planach Kapitałowych (PPK),

- procesy zawierania umów dotyczących zarządzania PPK oraz prowadzenia PPK,

- kwestie finansowania i dokonywania wpłat do PPK,

- procedury związane z wypłatami transferowymi, wypłatami i zwrotem zgromadzonych środków w ramach PPK.

PPK mają na celu głównie zwiększenie bezpieczeństwa finansowego osób w wieku emerytalnym poprzez tworzenie dodatkowych źródeł oszczędności.

Kogo dotyczy ten system?

W Pracowniczych Planach Kapitałowych (PPK) obowiązuje automatyczne zapisywanie osób zatrudnionych w przedziale wiekowym od 18 do 54 lat (osoby w wieku 55 lat i starsze muszą samodzielnie złożyć wniosek o przystąpienie do programu).

Warto jednak podkreślić, że każdy pracownik ma możliwość zrezygnowania z uczestnictwa w PPK. Aby to zrobić, musi złożyć deklarację rezygnacji z dokonywania wpłat do PPK u swojego pracodawcy. Warto mieć na uwadzę, że złożenie takiej deklaracji oznacza utratę korzyści, takich jak wpłaty pracodawcy czy dopłaty ze strony państwa.

Główne elementy PPK

- Uczestnicy: System obejmuje wszystkich pracowników, którzy nie są już objęci dobrowolnymi funduszami emerytalnymi (OFE). Obowiązek uczestnictwa obejmuje pracodawców i pracowników.

- Wpłaty: Pracodawca oraz pracownik wnoszą fundusze do systemu poprzez regularne wpłaty. Wysokość składek jest określana procentowo od wynagrodzenia pracownika. Pracodawca jest zobowiązany do wpłacania na rzecz pracownika co najmniej 1,5% wynagrodzenia, a pracownik może dobrowolnie zdecydować się na dodatkowe wpłaty.

- Zarządzanie środkami: Środki zgromadzone w ramach PPK są inwestowane, co pozwala na ich pomnażanie w czasie. Uczestnik PPK ma możliwość wyboru funduszu inwestycyjnego z oferty dostępnej w ramach planu.

- Wypłata środków: Gromadzone środki są dostępne dla uczestnika PPK po osiągnięciu wieku emerytalnego. Przysługują one w formie renty lub jednorazowej wypłaty, zależnie od wyboru uczestnika.

- Ubezpieczenie: Uczestnik Pracowniczego Planu Kapitałowego ma możliwość wyznaczenia osoby, która po jego śmierci stanie się nabywcą zgromadzonych środków na rachunku PPK. Wskazana osoba otrzyma swoje prawa do środków bez konieczności przechodzenia przez proces spadkowy.

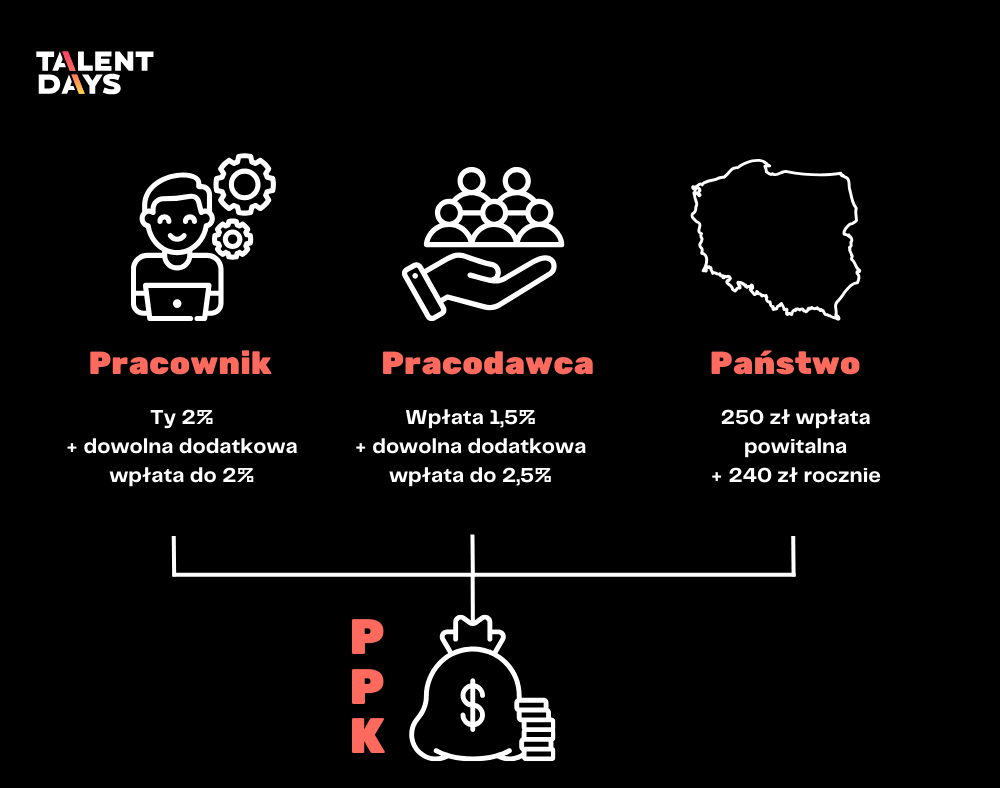

Więcej o systemie wpłat na konto PPK

Pracodawca wybiera instytucję finansową, która zarządza PPK, otwierając imienne rachunki dla pracowników, na których gromadzone są oszczędności — prywatne rachunki PPK. Na swoje konto nie odkładasz samodzielnie. Oprócz obowiązkowej składki ze strony pracodawcy, który również zobowiązuje się do regularnych wpłat, Państwo również się zobowiązuje do wpłat do systemu twojego PPK. Schemat wygląda następująco:

Zarządzanie PPK

Podmiot zatrudniający, jeśli ma co najmniej jednego pracownika, jest odpowiedzialny za zarządzanie Twoim Pracowniczym Planem Kapitałowym (PPK). W tym celu zawiera umowę o zarządzanie PPK z instytucją finansową.

Wybór instytucji finansowej dokonuje się we współpracy z zakładową organizacją związkową lub reprezentacją pracowników, jeżeli nie istnieje taka organizacja. Przy wyborze instytucji brane są pod uwagę m.in. warunki zarządzania środkami w PPK, efektywność instytucji w zarządzaniu aktywami, oraz doświadczenie w zarządzaniu funduszami.

- Umowa o zarządzanie PPK musi spełniać określone standardy, a jej warunki nie mogą być mniej korzystne niż te prezentowane przez instytucję finansową w portalu PPK w dniu jej zawarcia!

Przepisy zwalniają niektóre podmioty — mikroprzedsiębiorców, osoby fizyczne zatrudniające innych ludzi w celach niezwiązanych z działalnością gospodarczą oraz przedsiębiorców prowadzących Pracownicze Programy Emerytalne, do których przystąpiło co najmniej 25% pracowników, od obowiązku zawarcia umowy o zarządzanie PPK.

Zgoda na prowadzenie Pracowniczych Planów Kapitałowych (PPK) jest zawierana na podstawie umowy, uwzględniając poniższe warunki:

- Umowę o prowadzenie PPK zawiera się:

- Nie wcześniej niż po upływie 14 dni zatrudnienia,

- Nie później niż do 10 dnia miesiąca następującego po miesiącu, w którym upłynął termin 3 miesięcy zatrudnienia.

- Wyjątek od tej reguły zachodzi w sytuacji, gdy:

- Osoba zatrudniona zadeklaruje przed upływem tego terminu niedokonywanie wpłat do PPK,

- Zakończy współpracę z danym podmiotem.

Wypłata środków PPK przed ukończeniem 60. roku życia

Warto zwrócić uwagę na to, że istnieje opcja wypłaty środków zgromadzonych w Pracowniczych Planach Kapitałowych przed ukończeniem wieku emerytalnego.

Kiedy zapragniesz wypłacić swoje oszczędności, musisz pamiętać, że kwota ta będzie pomniejszona o:

- podatek od zysków kapitałowych,

- 30% środków pochodzących od wkładu, który wpłacił pracodawca,

- cały wkład pochodzący z dopłat od państwa.

Sytuacje życiowe uważane za “szczególne”, w których możesz wypłacić zgromadzone fundusze na innych zasadach niż powyższe:

- poważna choroba uczestnika PPK, jego małżonka lub dziecka (możesz wypłacić do 25% środków, bez obowiązku zwrotu),

- pokrycie wkładu własnego (kredyt hipoteczny) np. na zakup mieszkania lub budowę domu — jest możliwe dla uczestników programu PPK przed ukończeniem 45. rokiem życia (możesz wypłacić do 100% środków, ale z obowiązkiem zwrotu kwoty na konto PPK w ciągu maksymalnie 15 lat).

Skończyłeś wiek emerytalny — co dalej?

Pracownik, który zdecyduje się na oszczędzanie w ramach Pracowniczych Planów Kapitałowych (PPK), będzie miał swobodę wyboru, jak chce wykorzystać zgromadzone środki. Każdy będzie mógł wybrać jedno z dostępnych rozwiązań, które najlepiej odpowiada jego indywidualnym potrzebom.

Możesz wtedy:

- Kontynuować oszczędzanie w PPK,

- Dokonać wypłaty transferowej (przeniesienie zgromadzonych środków na polisę w zakładzie ubezpieczeń bądź na rachunek terminowej lokaty oszczędnościowej),

- Wypłacić środki w formie świadczenia (np. małżeńskiego),

- Skorzystać z domyślnej formy wypłaty (jednorazową wypłata 25% zgromadzonych środków*)

*Nie można samodzielnie wyznaczyć kwoty jednorazowej wypłaty (zawsze będzie to 25% zgromadzonych środków), ale pozostałe oszczędności można wypłacać w dowolnej liczbie rat, nawet w jednej. Warto jednak pamiętać, że zmniejszenie liczby rat poniżej 120 skutkuje koniecznością opodatkowania zysków kapitałowych.

Podsumowanie

Pracownicze Plany Kapitałowe mają na celu zmotywowanie pracowników do systematycznego oszczędzania na przyszłość i zabezpieczenia ich finansów po przejściu na emeryturę. Wprowadzenie tego systemu stanowi odpowiedź na wyzwania związane z wydłużającym się wiekiem życia oraz koniecznością zabezpieczenia stabilności finansowej osób w podeszłym wieku.

Decyzja o przystąpieniu do PPK zależy od wielu czynników, takich jak indywidualna sytuacja finansowa, plany emerytalne, preferencje inwestycyjne i oczekiwania dotyczące przyszłości. Ostateczna ocena wartości przystąpienia do PPK będzie zależała od konkretnych warunków danego pracownika i jego celów finansowych. Zastanawiasz się nad przystąpieniem? Skonsultuj się z doradcą finansowym — on na pewno dobrze ci doradzi!